2023.02.13MEDISO:インタビュー

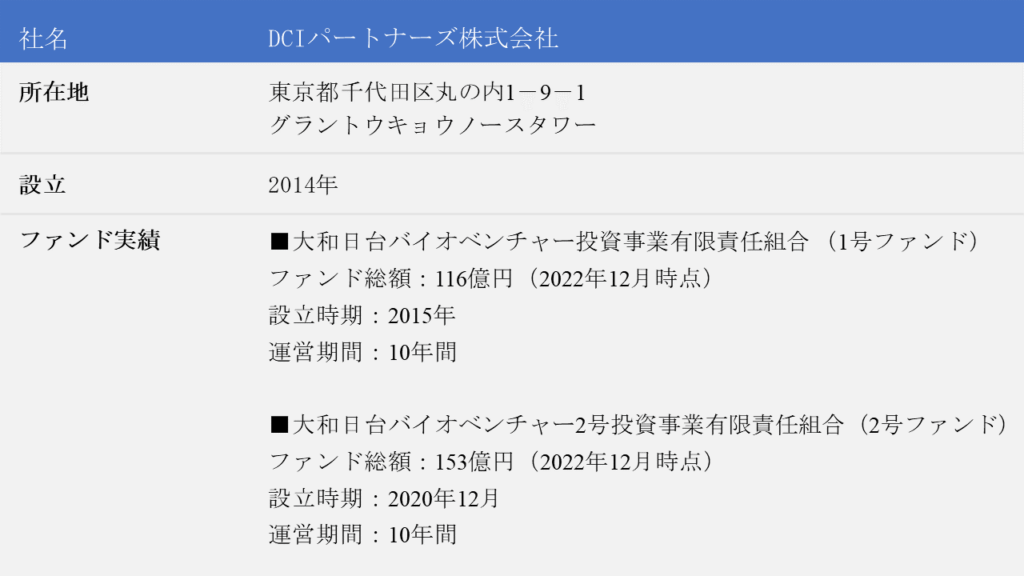

認定VCインタビュー DCIパートナーズ株式会社・成田宏紀様ほか

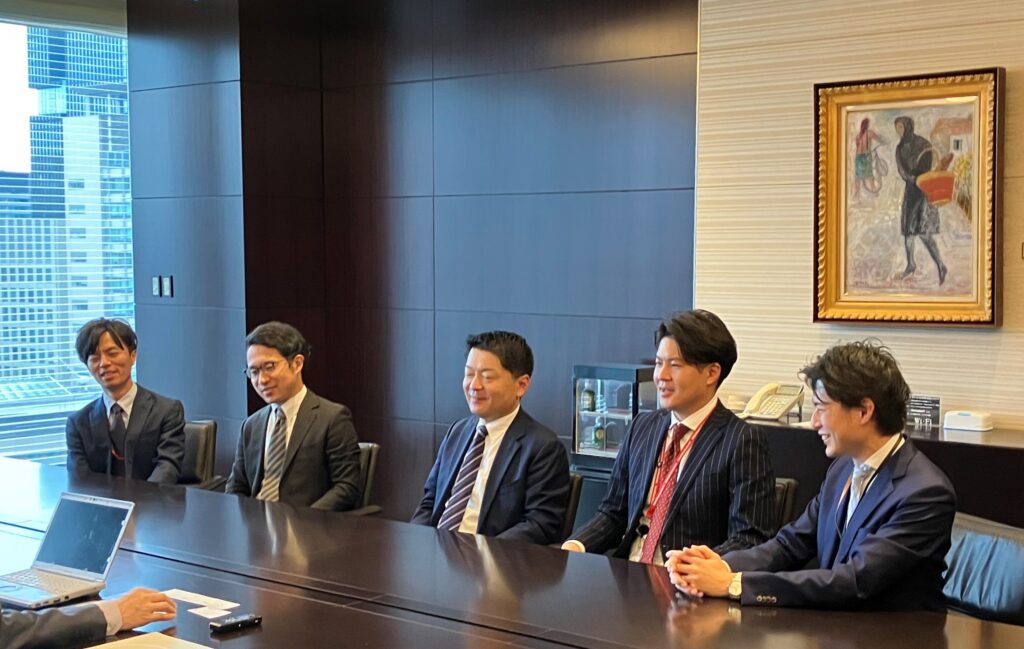

国立研究開発法人日本医療研究開発機構(AMED)の「認定VC(ベンチャーキャピタル)」に日本の創薬ベンチャー業界についてお伺いする本シリーズ、今回はDCIパートナーズ株式会社です。同社の成田宏紀 代表取締役、児玉俊太郎 取締役・マネージングディレクター、横田淳一 マネージングディレクター、片山孔兵 ディレクター、田中翔真 ディレクターの5名にお集まり頂き、DCIパートナーズの特徴と業界展望を語って頂きました。

最初に皆さんのご略歴を教えてください。

(成田氏)当社の前身である大和企業投資株式会社(旧社名:エヌ・アイ・エフ ベンチャーズ株式会社)に2000年に入社しました。入社当初からバイオ分野の投資を担当し、私の後に入社した児玉や横田とバイオチームを組んでいました。会社としてはバイオだけでなく様々な分野に投資していましたが、バイオ分野は要求される専門知識が高度であったため、私と児玉、横田で大和企業投資から分化する形でバイオ分野特化型ファンドであるDCIパートナーズを設立しました。バイオ分野の中でも一番ハイリスクな創薬・再生医療分野の臨床開発を担うプレイヤーを支援しています。ちなみにここにいる私と児玉、横田、片山、田中、5人全員が「理系」出身です。

DCIパートナーズの特徴として台湾との合同ファンドを運用されている点があげられます。どのような背景でしょうか。

(成田氏)元々、エヌ・アイ・エフベンチャーズが以前から台湾の銀行とジョイントでVCを持っていたこともあり、台湾と強いパイプがあります。創薬のポテンシャルをみた場合、日米欧以外では投資対象国が限られますが、その中では中国市場に強い台湾は魅力です。また台湾企業側からみた場合、日本の製薬企業とのパイプは太くないので当社によるハンズオンを期待しており、当社としても強みを発揮できます。台湾とのコラボレーション以外にも、当社は会社を設立する段階から支援できる点も特徴です。中核となる技術さえあればCEOでもCFOでも当社ネットワークでリクルーティングできる点は強みです。

20年以上の経験を持つDCIパートナーズの皆さんから創薬・再生医療分野のベンチャー業界をどのようにみていますか。

(成田氏)まず人材を巡る環境は大きく変化しました。2000年当時、バイオベンチャーの経営者で製薬会社出身は殆どいませんでしたが、現在は待遇も良くなり製薬会社からベンチャーの世界に飛び込む人が増えています。また製薬会社のベンチャーへの対応も変わりました。昔はバイオベンチャーを紹介しようとしても製薬会社から門前払いも多かったのですが現在はどの製薬会社も大歓迎です。アカデミアをみてもTLO(技術移転機関)担当者の人数が増え、製薬会社出身者もおられるため製薬業界の言葉が通じて交渉がスムーズになりました。また研究者をみても身近な成功例が出てくると、ベンチャーが特別なことではなく「私もできるかもしれない」という肌感覚が広がっていますね。

一方で創薬・再生医療分野が抱える課題は何でしょうか。

(成田氏)まずVCの厚みですね。IT分野ではVCは300社位あると聞きますが、バイオ分野、特に創薬・再生医療分野ではVCが増えていません。そのためシンジケート投資でも組む相手がいない。では、なぜVCが増えないかというと投資先が上場しても儲かる分野だと思われていないからです。日本にバイオベンチャーの上場株を購入できる機関投資家は殆どおらず需給のバランスが崩れており、適切な株価形成ができていないことが大きな課題です。バイオベンチャーの上場株を判断購入できる機関投資家は存在するものの大半は米国系投資家であり、彼らの資金を国内に呼び込むべく当社としても取り組んでいます。

(横田氏)創薬分野において日本の株式市場は個人投資家が中心だったのですが、「上場時に機関投資家の引受比率を上げよう」という流れがあり、結果として機関投資家の層が薄い創薬分野では株価形成のボトルネックとなり、資本市場が機能していない状況です。バイオベンチャーにとって上場は通過点ですが、ここで資金調達ができず、上場後に苦しんでいる状況が続いています。「認定VC」をはじめ上場前段階は資金の厚みが増してきていますが、上場後が取り残されている、逆に悪化しつつあるかもしれないと危惧しています。

(児玉氏)成功事例、それも時価総額で五百億円規模の成功事例がないと機関投資家はなかなか関心を持って頂けませんが、現在上場しているバイオベンチャーもその規模には及んでいません。結局、投資家からみて「儲かる」分野にみえない。バイオベンチャーの開発薬が商業的に成功し、本分野への投資家の関心が高まれば良いサイクルが回るのですが。

(横田氏)バイオベンチャーが商業的に成功し儲かるかどうかの議論は最終的に薬価の問題に行きつきます。日本のバイオベンチャーが抱える課題として日本の抑え気味の薬価は非常に悩ましいですね。マザーマーケットである国内市場で儲けられないということは地の利を活かせないことを意味し、国内の創薬ベンチャーは不利な状況にあります。当社でも投資先バイオベンチャーのグローバル化を推進していますが、国内で十分儲かることに越したことはありません。国内製薬会社のビジネス市場が海外となり、グローバルメガファーマも日本の研究拠点を廃止して久しい中、国内の創薬ベンチャーを振興する上で薬価は重要なポイントになると思います。

最後に、日本の創薬・再生医療分野のベンチャー業界が大きく飛躍する上での一手を提案するとすれば何でしょうか。

(横田氏)機関投資家を誘引する意味でも、GPIF(年金積立金管理運用独立行政法人)の運用ポートフォリオでバイオ分野の割合を増やして頂きたいですね。創薬バイオ銘柄などで構成されたETF(Exchange Traded Funds)を作って日本銀行にも購入してもらえるとありがたいですね。

(田中氏)制度的な隘路を指摘すると銀行がVCファンドに出資する際のリスクウェイトの問題があります。多くの地方銀行に当社ファンドへ出資して頂いてますが、ある銀行から10億円出資して頂く際、その銀行は出資額の4倍(40億円)を今後リスク計上しなければならなくなります1 。VCの資金力を高める上で是非再考して頂きたいですね。

1 バーゼルⅢにおける信用リスク・アセットの算出手法見直しにより、株式のリスクウェイトが100%から400%に段階的に引き上げられる見込み。

(取材者:三菱総合研究所 森卓也・末松佑麿)

「医療系ベンチャー・トータルサポート事業」の総合ポータルサイト

「医療系ベンチャー・トータルサポート事業」の総合ポータルサイト